大きく動く住宅ローン控除

2024年以降住宅購入予定の人が押さえておきたい

3つのポイント

ローンを利用して住まいを購入するのなら、必ず知っておきたいのが住宅ローン減税です。

大変ありがたい制度であることには間違いありませんが、このあと2024年にかけて新築住宅を購入する予定の人は注意しなければならないことがあります。

この記事ではこれから住宅所得を検討する人に向け、2024年以降に住宅ローン控除を取り巻く環境の変化について分りやすく解説していきます。

利用者にとっては辛い改正?

住宅ローン控除(減税)2022年度改正

2023年時点の住宅ローン控除(減税)の概要

「住宅ローン控除(減税)」とは、個人が住宅ローンを利用して一定の条件を満たす場合に、所得税の控除を受けられる制度です。正式名称は、「住宅借入金等特別控除」といいます。

2022年の税制改正により、住宅ローン控除は2025年の12月31日まで延長されました。

関連サイト財務省「令和4年度税制改正の大綱(1/8)」

とはいえ、控除率が1%から0.7%に引き下げられたことや、所得要件の引き下げ(3,000万円以下→2,000万円以下)、住民税から引ける上限額も引き下げられる(前年度課税所得×7%、最大13万6500円まで→前年度課税所得×5%、最大9万7500円)など、2022年税制改正における住宅ローン控除は利用者にとってやや辛い改正内容であったことがわかります。

2023年現在 住宅ローン減税の概要

| (1)控除率 | 一律0.7%(改正前:1%) |

|---|---|

| (2)所得要件 | 原則、合計所得金額2,000万円以下(改正前 3,000万円以下) ※特例居住用家屋は所得金額1,000万円以下 |

| (3)床面積要件 | 原則、50㎡以上 ※特例居住用家屋は床面積要件が40㎡以上50㎡未満 |

| (4)返済期間要件 | 住宅ローンの返済期間が「10年以上」であること |

| (5)税額控除を受けられる期間 |

1.新築住宅:13年間 2.既存(中古)住宅:10年間 |

関連サイト国土交通省「住宅ローン減税」

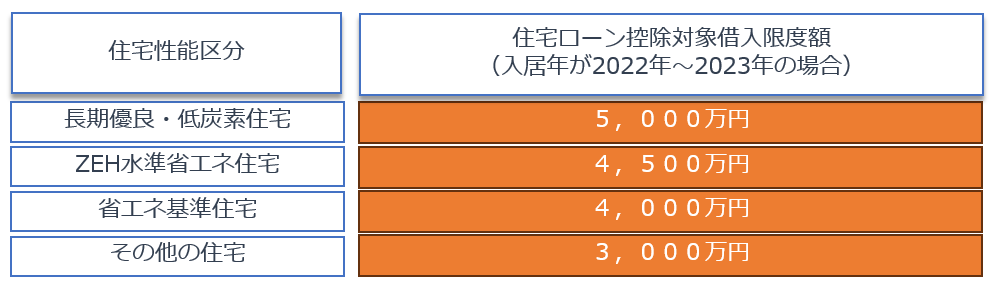

環境性能と入居時期によって変わった控除対象借入限度額

現行制度では、住宅ローン控除の対象となる借入限度額に受託の環境性能に応じて、『(1)長期優良・低炭素住宅 』『(2)ZEH水準省エネ住宅』『(3)省エネ基準住宅』および『(4)その他住宅』の4つの階層が設けられました。

そのうち、地方自治体や建築士等が発行した環境性能証明書がある省エネ対応の高い住宅(1)~(3)であればそのランクに応じて借入限度額が設定されています。

また、そうした性能証明がない、または不明な新築住宅であっても、2023年までは『(4)その他住宅』とされ3000万円の対象借入限度額が設けられています。

新築住宅:住宅性能区分と入居時期ごとの借入限度額

2023年~2024年に住宅購入予定の人が

押さえておきたい3つのポイント

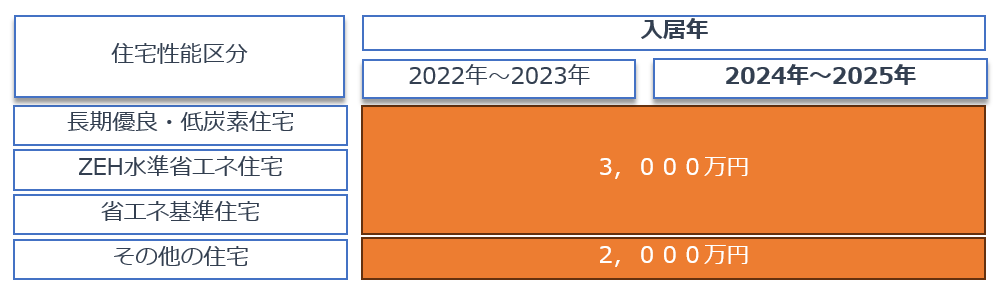

その12024年以降新築住宅の住宅ローン控除対象の借入限度額は減少へ

上表でもわかるとおり、現在も環境性能区分による借入限度額に格差がありますが、2024年以降の入居分については、全ての環境性能区分においてその上限額は引き下げられることになっています。

新築住宅:2024年~2025年 住宅性能区分と入居時期ごとの借入限度額

その22024年以降の住宅購入で最も影響が出るのは「その他の住宅」

2024年以降、環境性能基準適合証明がないために『その他の住宅』に区分される新築住宅は住宅ローン減税の対象から外れることになります。

仮に、2024年入居で3,000万円以上借入れした場合、建てた家が『省エネ基準住宅』なら最大274万円の税額控除が受けられますが、同じ借入れ額であっても、入居した家が『その他の住宅』に該当している場合、税額控除はゼロになってしまい、その差はとても大きな金額になってしまいます。

その32024年以降は中古住宅に追い風?注意点は?

新築住宅の住宅ローン控除の控除率が縮小傾向にあるなか、中古住宅においては適用となる築年数の大幅拡大などの要件緩和によって、選択肢が広がることになりました。

中古住宅:住宅性能区分と入居時期ごとの借入限度額

2022年改正前は、耐火住宅築25年以内、非耐火住宅築20年以内という築年数の要件がありましたが、改正を経て廃止となり、「新耐震基準に適合している住宅であること」が新たに要件に加わりました。

これにより、1982年(昭和57年)以後に建築された住宅は新耐震基準に適合しているとみなされ、改めて証明書をとることなく控除の対象となり、築年数に関する要件は大幅に緩和されたといえます。

また、2025年の適用期間満了まで、その控除対象となる借入限度額は引き下げられないままであることも中古住宅購入を検討する人には追い風になりそうです。

しかしながら、中古住宅にこうした追い風が吹くとしても、現行の住宅ローン控除制度が2025年までということは新築住宅の場合と変わりません。今後の制度改正の方向性などは注意深く見ておいた方がよいでしょう。

関連サイト国土交通省「住宅ローン減税の概要について(令和4年度税制改正後)」

拡大?縮小?それとも廃止?

2026年以降の住宅ローン減税はどうなる?

「逆ザヤ」現象は許されない 政府税調の強い意志

住宅ローン(変動型)利用者が8割を超えようとしている一方、変動型の住宅ローン金利の指標となる日本の短期金利はまだマイナスの状態です。そのため、金融機関によっては0.5%を切るような住宅ローン金利を提供することも当たり前になってきています。

政府税調が問題視した「逆ザヤ」現象とは、住宅ローンの金利負担以上に住宅ローン控除による減税効果を得てしまい、高所得層ほど恩恵を受けてしまう現象を指します。2022年の改正による控除率の引き下げもこの「逆ザヤ」現象が目に余ったことに端を発しています。

一方、制度自体の目的が、個人が住宅ローンの借入れを行う際の金利負担を軽減し、多くの方々が住宅を取得できるようにすることであることから、2026年に住宅ローン控除自体が廃止となる可能性は低いですが、今後の金利動向次第では、住宅ローン控除がさらに縮小の方向に進むことも十分に考えられます。

住宅ローン控除に関する最新情報はどうやってゲットする?

2022年税制改正で決まっていることは、2025年までの住宅ローン控除に関してのみです。現段階で2026年以降の住宅ローン控除に関しては、制度自体の存続も含めて決まっていません。

これは、住宅ローン控除制度が時限立法と呼ばれる期限付きの税制優遇措置であるためです。住宅ローン控除の改正に関して最新情報を知りたい場合、例年12月に閣議決定される税制改正大綱を注目しておくとよいでしょう。

税制改正大綱では翌年度以降の税制改正の方針を取りまとめており、マイホーム購入を検討している段階から、このような最新情報をいち早く入手しておけば、買い時を逃さずに済む可能性が高まります。

関連サイト財務省「毎年度の税制改正」

住宅ローン控除で初めて確定申告を行うときのポイント

住宅ローンを組んだ1年目は確定申告を忘れずに!

住宅ローン控除を受ける最初の年には確定申告が必要です。これは会社員の人であっても同様です。マイナンバーカードを保有している人ならば自宅に居ながらe-Taxで確定申告手続き可能です。

なお、初年度の確定申告では本人確認書類や会社から配布される源泉徴収票および確定申告書のほか、以下の書類が必要です。

住宅ローン控除の確定申告に必要な書類

- (特定増改築等)住宅借入金等特別控除額の計算明細書

- 建物・土地の不動産売買契約書(請負契約書)の写し

- 住宅ローンの年末残高証明書(住宅ローンを契約した金融機関)

- 登記事項証明書(法務局)

- 不動産売買契約書の写し

また、省エネ基準適合を証明する書類も忘れてはなりません。認定通知書の写し(認定長期優良住宅・認定低炭素住宅の場合)などの書類は申告時に必ず必要になりますので、間違っても紛失することの無いように注意しましょう。

2年目以降のポイント「会社の年末調整だけで申請できる」

1年目ちょっと苦労した住宅ローン控除の手続きですが、2年目以降は大幅に簡便化され、年末調整だけで完結するようになります。

年末調整に際して勤務先に提出する書類は「給与所得者の住宅借入金等特別控除申告書」と「住宅ローンの残高証明書」の2種類だけです。これらの書類を、他の年末調整の書類とともに勤務先に提出するだけで完了します。

初めての確定申告は不安?専門家に相談すべき?

e-Taxの普及で確定申告が簡単・便利になったとはいえ、これまで会社の年末調整以外で税金に関わることのなかった人にとっては、確定申告が気の重い作業で去ることには変わりありません。

また、初めての確定申告で不安、相談相手がいないなど、の悩みも抱えてしまうこともあります。スムーズな申告・納税を行うためには税理士をはじめとする専門家のアドバイスを得ることも検討してみる価値はあります。

廣瀬総合経営会計事務所では経験豊かな税理士、行政書士、FPなどが在籍しており、個人の確定申告に関する様々なご相談に加え、申告業務を承っています。また、各分野に精通した専門家とも連携し、税金に関して起こりうる様々なトラブルへの対処方法へのアドバイスから記帳・申告まで一括サポート可能です。

初めての確定申告で不安、相談相手がいないなど、税金に関する疑問やお悩みをお持ちの方は、ぜひお気軽にご相談ください。

廣瀬総合経営会計事務所・相続相談の対応エリア

- 杉並区

- 中野区

- 三鷹市

- 武蔵野市

初回利用者向けの無料相談会も開催しておりますので、まずは一度お気軽にお問い合わせくださいませ。