住民税決定通知書はいつ届く?到着時期・再発行方法・注意点を解説

毎年6月になると、手元に届く住民税決定通知書。さすがに捨ててしまう人はいないと思いますが、中には住民税決定通知書の中身を全く見ることなく1年を過ごしてしまう方もいるのではないでしょうか。

住民税決定通知書には自分がこの1年間に負担する住民税に関する情報が網羅されています。万一誤った内容が記載されていたような場合、年間を通じて無用な税負担が発生してしまう可能性もあります。

この記事では毎年6月に手元に来る住民税決定通知書の役割とチェックすべきポイントについて分りやすく解説していきます。

住民税決定通知書はいつ届く?

住民税の決定方法と通知書の到着時期について

住民税決定通知書に記載されているのはどんな内容?

ざっくり言うと、住民税決定通知書には、「昨年の所得は○○円でしたから、住民税は△△円に決まりました」、というお知らせ内容が記載されています。

住民税は地方税の一つで、1月1日時点であなたが住んでいる場所の都道府県民税と市町村民税を合計したものです。(東京23区では、特別区民税・都民税)

「住民税決定通知書」が届く時期について

住民税は、6月から翌年5月までの1年間がひとつの区切りになっています。個人住民税の場合5~6月が毎年、勤務先から「住民税決定通知書」を、受け取る時期になります。

住民税は、前年の所得に対して今年度負担する税金です。特別徴収の場合、市区町村役場で毎年住民税額の計算を終えたあと、会社に住民税決定通知書を送付します。そして、新たな住民税の納税が6月からスタートし、新たな額で源泉徴収されます。

関連サイト杉並区「住民税(特別区民税・都民税)等のお知らせ(2025年5月15日)」

住民税決定通知書が必要になるときはどんなとき?

住民税決定通知書は、住民税の納税額確認のためだけでなく、自身の課税額が正しいのかを確認できる大切な書類です。住民税決定通知書が必要なる最も代表的なケースなのが、住宅ローンの申込み時です。

住宅ローンは高額で返済期間も長くなります。そのため、契約には返済が無理なくできるか審査がありますが、その際に必要な書類のひとつが、住民税決定通知書です。

住民税決定通知書には、確定した前年の所得がはっきりと載っています。ローン審査をする側から見たら、この上ない与信判断の材料になります。

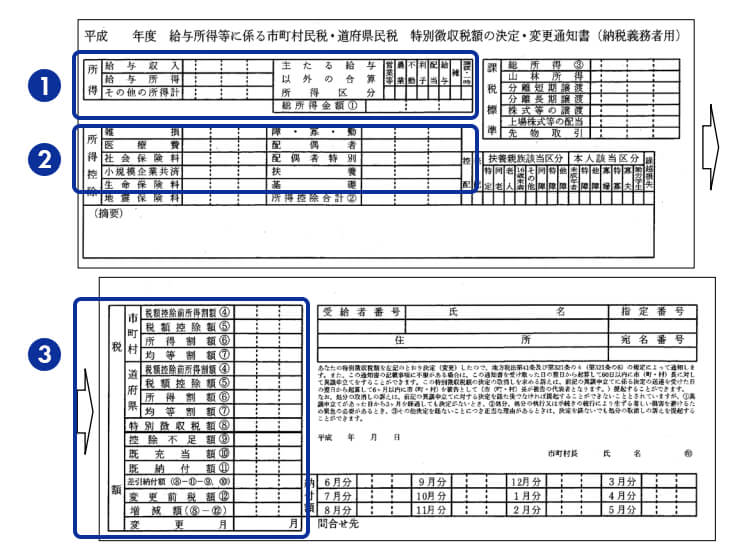

住民税決定通知書は3か所にわけてチェックしよう

住民税決定通知書のサンプルを見ながら会社員の方がチェックすべき3つの場所を見ていきましょう。手元に住民税決定通知書と勤務先から手交された源泉徴収票を用意しましょう。

住民税決定通知書のサンプル:地方税法施行規則第 2 条で示された納税義務者用の税額通知書様式(抜粋)

- 所得欄では給与収入と給与所得を確認します。元々の給与(年収)と給与所得控除額が源泉徴収票と同一の金額になっているか確認しましょう。

- 所得欄では給与収入と給与所得を確認します。元々の給与(年収)と給与所得控除額が源泉徴収票と同一の金額になっているか確認しましょう。

- 税額欄には市町村民税と道府県民税、それぞれに税額控除前所得割額、税額控除額、所得割額、均等割額が記載されています。この箇所はふるさと納税や住宅ローン控除の有無によって大きく変わってきます。申告漏れがないか、申告金額と同一金額になっているか確認しましょう。

手元に住民税決定通知書が来た時に

絶対に確認すべき3つのポイント

住民税決定通知書は会社が発行するものだから・・・といって誤りがないとは言い切れません。また、自分自身が年末調整や確定申告の時にうっかりミスをしている可能性もあります。

中身を確認せず所得控除や税額控除の漏れ・誤りをスルーしてしまった場合、1年間高い住民税を払い続ける可能性もあります。住民税決定通知書で記載誤りが多いとされる3つのポイントについてみていきましょう。

ポイントその1ふるさと納税の控除額が正しく反映されているか

ふるさと納税をすると返礼品がもらえる上に住民税を節税できる、と聞いて利用している方は多いのではないでしょうか。

ふるさと納税は、自分の選んだ自治体に寄附(ふるさと納税)を行った場合に、寄附額のうち2,000円を越える部分について、所得税と住民税から原則として全額が控除される制度です

関連サイト総務省ふるさと納税ポータルサイト「よくわかる!ふるさと納税」

節税効果を実感するためにも、控除が反映されているかをチェックしましょう。チェックに際しては、住民税決定通知書の税額控除欄と摘要欄を確認します。(住民税決定通知書サンプル3の欄)

「ワンストップ特例」を利用した場合と、確定申告でふるさと納税を申告した場合とで着眼点が少し異なります。「ワンストップ特例」を利用した場合であれば住民税決定通知書の税額控除欄と(摘要)欄の金額が寄付金額から2,000円を控除した金額であれば、問題ありません。

一方、6団体以上にふるさと納税を行った場合などは「確定申告」をしているはずです。確定申告でふるさと納税を申告した場合は、所定の算式で求められた還付金額と住民税の控除金額の合計が「ふるさと納税額-2,000円」になっているかを住民税決定通知書の税額控除欄と(摘要)欄で確認します。

ポイントその2住宅ローン控除の住民税への反映が正しく行われているか

住宅ローン控除は所得税控除が基本です。ただし、所得税から「住宅ローン控除」を控除しきれない場合、住民税からも控除することができます。その場合、住民税決定通知書の税額控除欄に記載されることになります。(住民税決定通知書サンプル3の欄)

住宅ローン控除で住民税控除を受けようとする場合、初年度を除いて何か特別な手続きが発生することはありません。しかし、自身の年末調整での申告誤りや会社・自治体の手続きに誤りがないとも限りません。ぜひ自分自身の目で確認するようにしましょう。

関連サイト国税庁「No.1210マイホームの取得等と所得税の税額控除」

ポイントその3個人型確定拠出年金(通称iDeCo)の掛け金が「小規模企業共済」欄に反映されているか

会社と折半して支払う社会保険料に誤りがあることは少ないのですが、個人型確定拠出年金(通称iDeCo)の場合や、企業型確定拠出年金に上乗せとして個人で掛け金を拠出している(マッチング拠出)などの場合、自身で年末調整時に申告するか確定申告で申告しない限りその金額は反映されません。そのため、近年漏れが多いとされている項目の一つです。

iDeCoの掛け金は「所得控除」のなかの「小規模企業共済」欄に記載されますので、掛け金の拠出がある人は必ず確認しましょう。(住民税決定通知書サンプル2の欄)

もし申告漏れなどで未記載や少ない金額が記載されていたような場合、所得控除額が少なくなり、結果として所得税・住民税を多く支払うことになってしまいます。

住民税決定通知書について

よくある質問

住民税決定通知書の記載内容が間違っていた場合は、どうすればいいですか?

住民税決定通知書を確認し、誤りが発見された場合は、「期限後申告」をすることで還付が受けられる可能性があります。期限後申告は税務署やe-Taxで常時受け付けているので、気づいたら早めに申告しましょう。5年前の分までさかのぼって提出することができます。

一方、確定申告で漏れていた場合は「更正の請求」を行います。この更正の請求も税務署やe-Taxで常時受け付けています。特に所得控除欄に記載漏れ・記載誤りがあった場合は、所得税還付金が発生する可能性が高いので還付金振込口座を記載した確定申告書を提出します。

また、住民税についても、勤務先に申し出て修正を依頼します。会社は給与支払報告書を市区町村に提出し、後日修正内容を反映した住民税額が記載された通知書が手元に届きます。

住民税決定通知書を紛失した場合は再発行できますか?

住民税決定通知書を紛失した場合、どうすればいいのでしょうか。残念ながら住民税決定通知書は再発行できません。そのため、住民税決定通知書が必須となる手続きを行う際は、先に進められない可能性があります。

コンビニでも「住民税決定通知書」の再発行は可能

しかし公的書類のひとつである所得・課税証明書でも、住民税決定通知書と同等の内容を確認できます。所得・課税証明書を発行は、証明書コンビニ交付サービス、インターネット申請、郵送での申請、窓口での申請のいずれかを入手できます。

ただ、この所得・課税証明書は無料で発行できるわけではなく、費用(数百円程度)がかかります。また受け取るまでに時間や手間がかかるというわずらわしさもあります。取得にかかる費用や時間を考えると、住民税決定通知書を紛失しないに越したことはありません。

マイナポータルで自分の住民税の明細を見ることはできますか?

マイナンバーカードICカードリーダーがあればマイナポータルで住民税の課税明細を表示、無料でダウンロードすることができます。ただし、週末など行政側のシステムが稼働していない時間帯にアクセスすると、「回答待ち」のステータスとなり、即時に情報を得ることが難しい場合もあります。

また、令和5年に入ってから一部市区町村ではスマートフォンとマイナンバーカードを使って、市民税・県民税課税(非課税)証明書をオンラインで申請できる行政サービスもスタートしています。何かと話題になることが多いマイナンバーカードですが、行政サービスや確定申告においては今後e-Taxが主流になってくることは間違いなさそうです。

住民税に関連するご相談は

廣瀬総合経営会計事務所へ

人生100年時代と言われるようになって久しいですが、働く人たちのライフスタイルや仕事観も大きく変わっているようです。副業を容認する企業が増えるのに比例し、複数の収入源を持つ会社員も増えています。1か所からの給与を得ている間は税に関する悩みと言うのはさほど発生しないと言えます。

しかし、会社の給料などの給与所得や事業収入のある人が不動産所得など本業以外の収入を得たら、原則としてすべて確定申告する必要があります。

また、会社に内緒で副業をしている会社員が確定申告した結果、特別徴収の住民税が原因で会社に副業がバレて懲戒対象になるといった事例にもよく接します。

さらに、長い人生の中では相続や資産譲渡に伴う税務申告などは間違いなく発生します。たとえ相続税申告が必要ない相続財産額であっても、親族間の遺産分割協議はとてもストレスを感じる作業になります。頼れる相談相手として、身近に税理士等の専門家がいることはこの上ない安心感につながります。

人生100年時代のいま、自分でできることは自分でやりつつも、いざというときには専門家の力を借りた方がよいことが多いのではないでしょうか。

廣瀬総合経営会計事務所では経験豊かな税理士、行政書士、FPなどが在籍しており、日々の記帳・申告の相談に加え、資産税・相続に関する相談をお受けしています。また、各分野に精通した専門家とも連携し、税金に関して起こりうる様々なトラブルへの対処方法へのアドバイスもご提供できます。初回無料の相談会も実施しております、ぜひお気軽にご相談ください。

廣瀬総合経営会計事務所・相続相談の対応エリア

- 杉並区

- 中野区

- 三鷹市

- 武蔵野市

初回利用者向けの無料相談会も開催しておりますので、まずは一度お気軽にお問い合わせくださいませ。