初めての消費税申告

e-Taxで確定申告する時の注意点4つ

2023年10月1日から新たにスタートした適格請求書等保存方式(インボイス制度)。

今回、年間売上高が1000万円以下であるにもかかわらず、様々な状況を踏まえた結果、免税事業者から課税事業者になる選択をした人も多いのではないでしょうか。こうした人の多くは初めての消費税の申告を行うことになります。

この記事では初めて消費税の申告を行う人、中でも2割特例を適用してe-Taxで消費税の確定申告を行うフリーランス・個人事業主がつまずきやすいポイントについて画面遷移を見ながらわかりやすく解説していきます。

消費税の確定申告

あなたの選択できる課税方式はどの方式?

消費税の課税方式は3種類

消費税の課税方式は本則課税、簡易課税、そして今回新たに設けられた2割特例の3つに分けられます。消費税課税事業者はその売り上げ規模や総支払給与、設立時期、資本金の額などによって3つのうちのいずれかの方式に該当します。

2割特例を利用できるのはどんな人?

2割特例は、消費税の納税額を「預かり消費税-預かり消費税×80%」で計算する特例措置です。結果的に消費税の納税額は預かった消費税の2割に収まることになります。

2割特例の対象となるのは、インボイス制度が2023年10月から始まったことをきっかけに登録し、免税事業者からインボイス発行事業者になった人(個人・法人)です。

新たに課税事業者となった人には消費税の申告手続きに加え、納税という新たな負担が発生することになります。

この負担感を軽減するために設けられたのがこの2割特例といえます。2割特例はあくまでも小規模な事業者を想定しているため、基準期間における課税売上高が1千万円を超える事業者の方、資本金1千万円以上の新設法人は対象となりません。

2割特例は事前届け出が不要。ただし期間限定

2割特例には事前手続きが不要とされており、消費税の申告時に消費税の確定申告書に2割特例の適用を受ける旨を付記するだけで適用することができます。この点は事前届出が必要な簡易課税制度と大きく異なる点です。

ただし、簡易課税制度が特に期限が設けられていないのに対し、2割特例は適用できる期間が令和5年10月1日から令和8年9月30日までと区切られています。

そのため、いま2割特例を採用した事業者も令和8年9月のタイミングで本則課税と簡易課税の選択を迫られることになることはほぼ確定的といってよいでしょう。

e-Taxの確定申告で消費税申告する流れと

つまずきやすいポイント

では実際に画面遷移を見ながら申告の流れとつまずきやすいポイントを見ていきましょう。国税庁の確定申告コーナーから令和5年度確定申告画面に入り、消費税のボタンをクリックします。

画像引用元国税庁「確定申告書等作成コーナー」

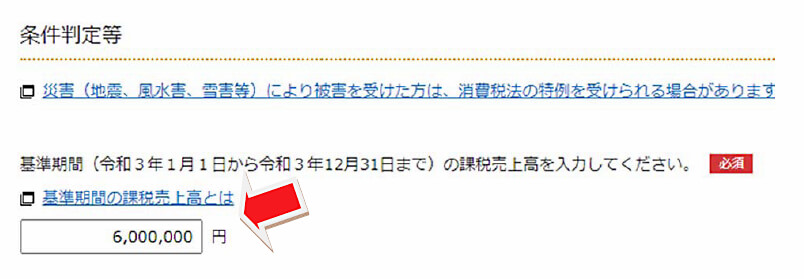

つまずきポイント・その12割特例の条件判定と基準期間売上高の入力

まず最初に問われるのは課税区分を確定するための基準期間の課税売上高です。

画像引用元国税庁「確定申告書等作成コーナー」

よく見ると、「基準期間(令和3年1月1日から令和3年12月31日まで)の課税売上高を入力してください。」と書いてあります。

ここは直近の売上高ではなく、2年前すなわち令和3年1月1日から令和3年12月31日までを入力する箇所です。

これは2割特例を利用できるのがインボイス制度発足まで免税事業者であったことが要件になるため、基準期間における課税売上高が1,000万円以下であったことを確認するために設けられている項目です。間違っても今年の売上を入力しないように注意しましょう。(サンプル例では基準期間における課税売上高を仮に600万円としました。)

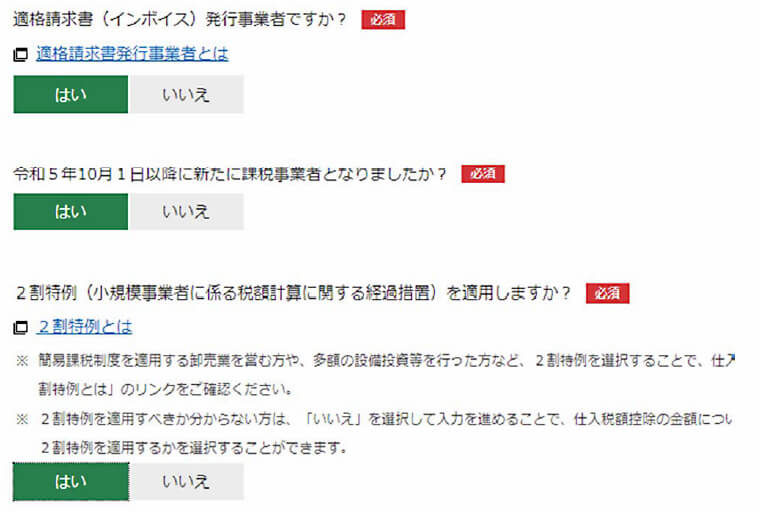

今回新たに課税事業者登録をした人の場合は、続けて表示される欄で以下の通りに選択すると2割特例の対象者として認識されます。

画像引用元国税庁「確定申告書等作成コーナー」

確定申告つまずきポイント・その2税込経理と税抜経理の選択

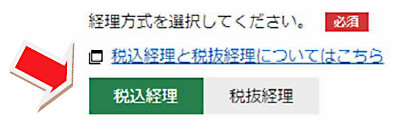

更に下にスクロールしていくと、税込経理と税抜経理いずれの方式を選択しているかを問われます。

税込経理方式しか適用できない免税事業者から新たに課税事業者となった場合は、売上・仕入を税込・税抜きのどちらの方式で経理処理するのかを決めなくてはなりません。

そのため、つまずきポイントになりやすいといえます。

画像引用元国税庁「確定申告書等作成コーナー」

税込み経理方式は消費税分を本体価格に含めた額としてまとめて処理するため、税込価格だけの記帳で済みます。そのため経理処理自体は税抜き経理方式に比べると楽になる一方で、期中で消費税の納税額が分かりにくいというデメリットもあります。

マネーフォワードクラウドやFreeといった会計ソフトを利用している場合は、税込・税抜を事前設定しているはずですので、設定内容を確認してその方式を選択しましょう。

とはいえ、なんでも初めてのことには不安がつきものです。判断に迷うときは税理士等の専門家のアドバイスを仰ぐことも検討してみましょう。

確定申告つまずきポイント・その3消費税の計算方法の選択・割戻し計算と積上げ計算の選択

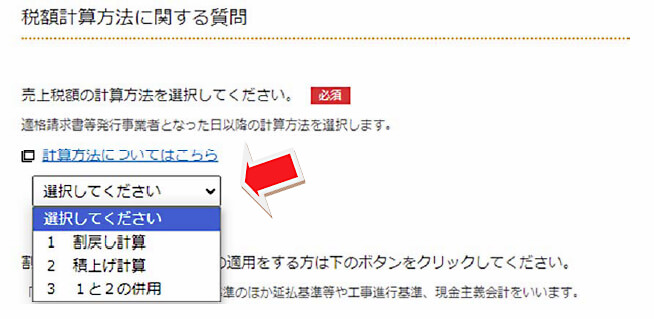

更に画面を進めていくと、次に出くわすのが「税額計算方法に関する質問」の箇所です。

画像引用元国税庁「確定申告書等作成コーナー」

売上・仕入れに係るインボイスに記載された消費税額を1件ずつ積み上げて最後に消費税額を計算する「積上げ計算」に対し、税込合計額に対して一括で消費税額を計算する「割戻し計算」、いずれの方式とするか選択を求められます。

ここで注意が必要なのが、売上税額の計算方法において、「割戻し計算」と「積上げ計算」を併用することは認められているのに対し、仕入税額を計算する際は、「積上げ計算」と「割戻し計算」を併用することはできないことです。

どちらの方式が有利なのかの判断に悩むことがあるかもしれませんが、取引先がほぼ一定、かつ月に一回程度の請求・入金のフリーランスの方であれば、分かりやすさや省力化の面で優る割戻計算を選択した方がよいでしょう。

確定申告つまずきポイント・その4課税事業者となった日以降の取引の入力欄

様々なつまずきポイントを乗り越えた後の最後の関門が取引額の入力欄です。免税事業者から課税事業者に初めてなった人の場合、起点は令和5年10月1日以降の取引になります。

そのため下票の「売上(収入)金額(雑収入を含む)」の欄には課税事業者となった日以降の売上を入れましょう。間違っても通年の売上高を入れないように注意しましょう。

画像引用元国税庁「確定申告書等作成コーナー」

国内取引のみの場合はうち免税取引以下の欄は空白で問題ありません。(越境ECなどの海外輸出、Youtubeでの収益がある場合などは追加の入力が必要です。)

続けて、「課税取引金額の内訳の入力」、「仮受消費税等の金額の内訳の入力」欄などが表示されます。また、貸倒引当金の有無・回収状況についても問われますが、対象となる取引がない場合は全て「いいえ」で入力します。

私の消費税の納税額はいくら?

どうやって納付するの?

消費税額と内訳の確認

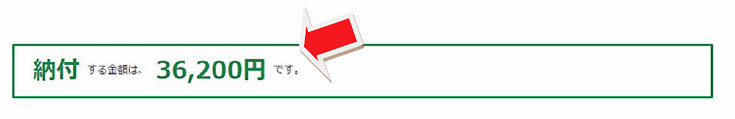

様々なつまずきポイントを乗り越えると、ようやく実際に納付する消費税額が表示されます。

今回のサンプル例の場合、が納付する消費税額は36,200円と表示されました。(新たに10月1日に課税事業者となり、2割特例を適用した人で10月1日~12月31日の期間における課税売上高が200万円の場合)

画像引用元国税庁「確定申告書等作成コーナー」

この表示された納付金額36,200円は国に納める消費税額28,300円と地方に納付する7,900円を合算した金額です。下にスクロールすると、消費税の明細が表示されますので確認しましょう。

画像引用元国税庁「確定申告書等作成コーナー」

消費税の納付方法と納付期限

納付する消費税額が確定したら、期日までに納付することが必要です。納付方法は複数の選択肢の中から選ぶことが可能です。

予め振替納税のための依頼書を提出している場合に使える振替納税の場合、振替日が4月30日となっているのに対し、振替納税以外の納付方法の場合、納付期限が4月1日となっていることには注意が必要です。

また、クレジットカード払いには手数料がかかりますが、ポイント等の還元もあることから手数料以上のポイント還元が期待できる場合などは有力な選択肢になり得ます。

主な消費税の納付方法と特徴

| 方式 | 特徴 |

|---|---|

| 振替納税 | 事前に振替依頼書を提出し、指定した預貯金口座からの引落しにより納付する方法 |

| 電子納税 | e-Taxを利用してダイレクト納付(e-Taxによる口座振替)又はインターネットバンキング等から納付する方法 |

| クレジットカード納付 | 「国税クレジットカードお支払サイト」上での手続により、納付受託者へ国税の納付を委託する方法 (決済手数料がかかる) |

| スマホアプリ納付 | 申告書等とともに出力されるスマホアプリ納付用QRコードを読み取って、「国税スマートフォン決済専用サイト」上での手続きをする |

上記以外にもコンビニで納付する方法、金融機関・税務署の窓口で納付する方法もあります。

e-taxを使った確定申告。消費税の申告は複雑?

迷ったときは専門家に相談しましょう

今回の記事では、初めて消費税の申告を行う人、中でも2割特例を活用してe-Tax申告を行うフリーランス・個人事業主がつまずきやすいポイントについて解説してきました。

消費税の計算方法には、2割特例外にも簡易課税方式や原則課税方式などがあることに加え、場合によっては消費税の納税ではなく還付が発生するケースもあるなど一般的な所得税の確定申告よりも複雑といえます。

また、様々な議論がある中でスタートしたインボイス制度は今後の制度変更の可能性も十分あります。消費税の申告スムーズな申告・納税を行うためには税理士をはじめとする専門家のアドバイスがあった方がよいでしょう。

廣瀬総合経営会計事務所では経験豊かな税理士、行政書士、FPなどが在籍しており、法人・個人様の様々なご相談をお受けしています。また、各分野に精通した専門家とも連携し、税金に関して起こりうる様々なトラブルへの対処方法へのアドバイスから記帳・申告まで一括サポート可能です。

消費税の申告だけに限らず、税金に関する疑問やお悩みをお持ちの方は、ぜひお気軽にご相談ください。当事務所の対応エリアは以下の通りです。

廣瀬総合経営会計事務所・相続相談の対応エリア

- 杉並区

- 中野区

- 三鷹市

- 武蔵野市

初回利用者向けの無料相談会も開催しておりますので、まずは一度お気軽にお問い合わせくださいませ。