定額減税調整給付金の計算方法・手続き・注意点を

税理士事務所が解説

既に当事務所のコラム「2024年6月スタート「定額減税」を税理士事務所が解説」でもご案内の通り、2024年6月からいよいよ定額減税が実施されます。多くの給与所得者の皆さんは「あれ!?今月はなんか手取りが多いかも?」と感じる6月になりそうですね。

ただ、中には定額減税の恩恵を満額享受できない人もいます。そうした人たちを対象に検討されていた「定額減税調整給付金」の詳細情報がようやくリリースされました。

関連サイト内閣官房「定額減税・各種給付の詳細」

この記事では6月初旬にお住いの市区町村から届く通知を確認し、定額減税調整金をもれなく申請できるよう税理士事務所が分かりやすく解説していきます。

定額減税の仕組みと

定額減税調整給付金の概要

2024年6月実施の定額減税は(本人+扶養家族)×4万円

既に当コラム「2024年6月スタート「定額減税」を税理士事務所が解説」でもご紹介の通り、今回の定額減税は、所得税(3万円)と住民税(1万円)の合計4万円が定額で減税されるものです。給与所得者の場合は毎月給与から引かれていた所得税・住民税が定額減税分引かれなくなるので、実質的な手取り額が増えることになります。

さらに、同一生計内に扶養する配偶者や扶養親族がいる場合は一人につき同額が減税額としてさらにプラスされます。仮に世帯主と扶養対象の配偶者、子供二人の4人家族の場合、世帯主の給与等から本来引かれるはずの16万円(4万円×4人)が引かれなくなることになり、その分手取り額が増えることになります。

定額減税の対象となる人・ならない人

そして、今回の定額減税の恩恵が受けられる方は、次のいずれにも該当する方です。

- 令和6年分の所得税の納税者である方(居住者に限ります。)

- 令和6年分の所得税に係る合計所得金額が1,805万円以下である方

これは会社員(給与所得者)であっても自営業者(事業所得・不動産所得)も変わりありませんし、公的年金を受給している人も同様です。そのため、よほどの高年収の人でなければ、ほぼ全ての納税者が対象になるといえます。

定額減税調整給付金は3月までに実施済みの住民税非課税世帯への給付金等と別枠で給付

物価高騰に対する措置としては、既に所得税・住民税非課税世帯に対しては2023年に「電力・ガス・食料品等価格高騰重点支援地方交付金」として3万円の支給がありました。

さらに、2024年初~3月にかけて既に追加で7万円の給付が行われ、子育て世帯には上乗せ分として18歳以下の子ども一人につき5万円の支給がありました。

また、住民税均等割分のみ課税対象となるいわゆる「はざま世帯」にも、既に実施されている給付金に一定額を上乗せして給付が行われるなど複数回の措置がなされてきました。今回の定額減税調整給付金についてはこうした既に実施済みの支援策にプラスされて別枠給付されるものになります。

定額減税調整給付金の計算方法と対象者

定額減税調整給付金の対象になる人はこんな人

それでは実際に受け取ることができる人たちの条件を見ていきましょう。定額減税調整給付金の対象となる人は下表のいずれかに該当する人です。

- 2023(令和5)年分の所得税額が所得税の定額減税可能額より少ない

- 2024(令和6)年度分の個人住民税所得割額において控除しきれない額がある

かみ砕いて説明すると、「実際の納税額が定額減税の合計額よりも少なくなる人が対象」と考えればほぼ間違いないでしょう。

一方、2024(令和6)年分の所得税が課税されていない人や、2024 (令和6)年度分の個人住民税所得割が課税されていない人はもともと定額減税の対象ではないことから、調整給付金の対象にもなりません。

定額減税調整給付金を具体的に計算してみましょう

今回実施される「定額減税調整給付金」(市区町村によっては「補正給付金」とも)は定額減税を受けたとしても、減税分を満額享受できない人を対象に実施されます。

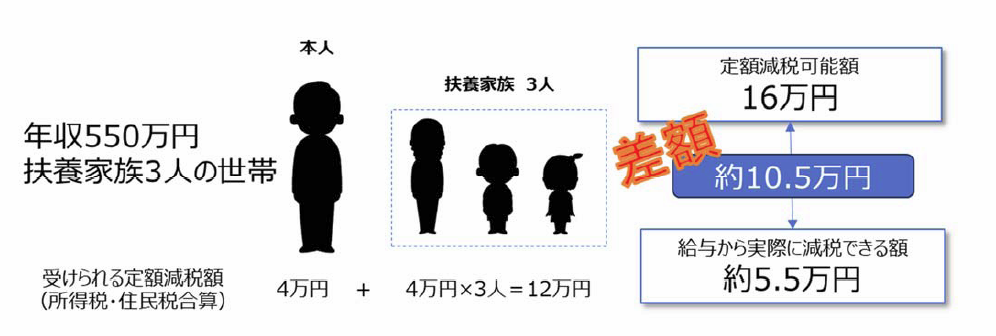

たとえば、下図のような年収550万円、扶養家族が3人いる世帯の場合、本来の減税額よりも毎月の天引きされる所得税額の方が少ないため、受けられる定額減税の額と実際に給与から減税できる額に差額が生まれてしまうことになります。

つまり、この世帯では「引ききれない定額減税額」が発生することになります。ここで発生してしまう差額10.5万円が定額減税調整給付金の対象となります。実際には1万円未満の給付額は切り上げるため、この世帯の場合11万円が定額減税調整給付金として支給されることになります。

定額減税調整給付金はもらいすぎても返す必要なし

今回の定額減税調整給付金にはその仕組み上「もらい過ぎ」が発生する可能性があります。これは、住民税に対する減税額が確定しているのに対し、所得税に対する定額減税額は令和5年分の所得税額を基にした「概算」であるために発生するものです。

たとえ概算であっても申請を行うと、定額減税調整給付金を受け取るタイミングは6月下旬から7月初旬になるため、正確な調整給付金額は年末調整で確定させることとなります。結果としてもらい過ぎとなるケースや、満額もらいきれないケースの両方が発生する可能性があるのです。

ここで心配になるのが6月~7月のタイミングで「(調整給付金を)もらい過ぎたときは返す必要があるのか?」、「貰いきれなかった分はどうなるのか」という問題です。

まず、「もらい過ぎ」については、「貰いすぎても返す必要なし」とはっきり明記されていますので、ご安心ください。

また、年末調整の結果まだ受け取れる調整給付金がある場合、すなわち「もらい切れなかった」分については、令和7年に入ってから追加給付が行われる予定です。まず、6月の段階では申請手続きだけは忘れないようにしたいですね。

定額減税調整給付金の手続き方法と

3つの注意点

その1市区町村からの通知は忘れず確認しましょう

ひとつめの注意点は通知の確認を忘れないことです。定額減税調整給付金の手続きの主体は市区町村になります。

まずは、市区町村から何かしらの通知があると思いますので、しっかり確認するようにしましょう。対象者等からの問い合わせに対応するため、専用のコールセンターを構える自治体もあるようです。

6月初旬はまず通知を確認し、通知が来ないような場合や自分が対象になるかどうか不明な場合は市区町村に問い合わせましょう。また、お住まいの市区町村ごとに定額減税調整給付金の呼び名や運営方法が異なることがあり得ますので、6月初旬に市区町村から来る通知にはしっかり目を通すようにしましょう。

その22通りの手続き方法について~マイナンバーカードが威力を発揮~

2つ目の注意点はマイナンバーカードの活用と公金受取口座の登録です。調整給付金の申請方法は、マイナンバーカードを利用した申請と書類による申請の2通りとする市区町村がほとんどです。

特に、マイナンバーカードを利用したオンライン申請は、自宅からスマホ等を利用することにより手続きが簡単で、支給までの期間が短く、添付書類も不要と利便性が高そうです。

さらに、既にマイナンバーカード上で公金受取口座を設定している人が調整給付金の対象となった場合は自動的に振込手続きを行う市区町村もあるようです。

その3定額減税調整給付金に便乗した詐欺にご注意

3つ目の注意点は定額減税調整給付金に便乗した詐欺行為への警戒です。特に昨今報道でも話題の「なりすまし詐欺」の調整給付金版が出ないとも限りません。

今回のように市区町村が主体になり全国で行われる減税措置においては、そうした市区町村や税務当局を騙った詐欺行為への注意が必要です。前述の通り、申請方法はマイナンバーカードを用いた方法と書類による方法の2種類のみです。

また、市区町村がマイナンバーカードの番号を聞き出したり、ましてや郵送するよう依頼することは絶対にありません。もし、こうした電話やSMSを受け取ったら、ただちに警察等に連絡するようにしましょう。

定額減税は給与を支払う会社側の準備がタイヘン!

困ったときは専門家に相談しましょう

今回の記事では定額減税について追加で詳細が判明した定額減税調整給付金について解説してきました。

減税の恩恵を受けられる側から見ればとてもうれしい話ですが、実務の主体となる市区町村の担当部門の繁忙度が大きく増えているとの情報があります。同時に、給与支払者である会社で給与計算を担当している部門でも負担感が増大することが見込まれます。

定額減税について新たに給与支払者に発生する事務のうち、基本的な取り扱いは国税庁が公表している「給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた」でも把握できますが、ただでさえ膨大な年末調整の事務に加え、定額減税対象者の特定や減税額との相殺処理などの新たな負荷が生まれることで、大きな負担になることが予想されます。

廣瀬総合経営会計事務所では経験豊かな税理士、行政書士、FPなどが在籍しており、個人・法人様の税務申告をサポートするとともに、給与支払事務のサポートも行っています。

税務・給与支払・源泉徴収などに関する様々なご相談はもちろん、各分野に精通した専門家とも連携し、税金にまつわる様々なトラブルへの対処方法へのアドバイスまで一括サポート可能です。

当事務所の対応エリアは以下の通りです。

廣瀬総合経営会計事務所・相続相談の対応エリア

- 杉並区

- 中野区

- 三鷹市

- 武蔵野市

初回利用者向けの無料相談会も開催しておりますので、まずは一度お気軽にお問い合わせくださいませ。