2024年の国内金利は上がる?

住宅ローン・預金金利・株価を予測

2023年3月、10年ぶりに日銀総裁が交代し、植田総裁が着任しました。

黒田前総裁のもとで進められてきた大胆な金融緩和が修正されると思惑から、為替や株価などが大きく動いたことは記憶に新しいところですが、更なるYCC(イールドカーブコントロール)の容認幅拡大やマイナス金利の解除もあるのではないかと市場関係者も注目しています。

2024年は国内の金利から目が離せない1年になりそうです。この記事では徐々に動き出しつつある国内金利の変化が生活に与える影響について分りやすく解説していきます。

金利上昇が景気や株価に与える影響とは

金利と為替の相関関係 マネーは金利の低いところから金利の高いところに流れる

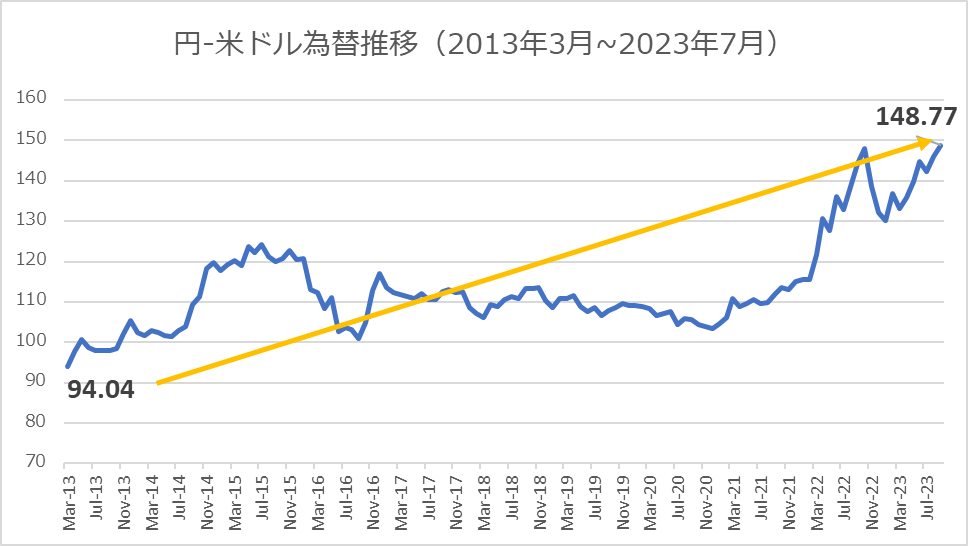

まず、金利上昇が為替に与える影響から見ていきます。2012年12月に発足した第二次安倍政権下で、2013年3月に着任した黒田前総裁の任期は2期10年に及び、歴代最長となりました。

その間、量的・質的金融緩和策の導入、続いて短期金利にはマイナス金利政策を導入し、長短金利操作(イールドカーブコントロール)の実施で10年金利を0%程度とするなど前例のない金融緩和策をとってきました。

その結果、2013年には100円以下だった円対米ドルの為替は一時150円を超える水準に達しました。

2013年以降の米ドル対日本円 為替推移

出典日銀データをもとに筆者が作成

コロナ後、いち早く金融引き締め(政策金利の引上げ)に動いた欧米各国に比べ、低金利政策を続けた日本との金利差はここ2年で大きく広がりました。

その結果、グラフからも分るように金利の高い通貨(米ドル)は買われ、金利の低い通貨(日本円)は売られ、日本円は欧米各国が金融引き締めに動いた2022年を境に一気に下落していったことが分ります。

また、日本の一人当たりGDPがイタリアに抜かれ、G7中で最下位になったのもこの円安が大きく影響した結果と言えます。

既に長期金利に関しては、2022年12月のタイミングで無理やり0%に抑え込むことはやめており、一定程度の上昇幅を容認する姿勢を見せています。そのため、長期金利は徐々に上昇しつつあり、この傾向は2024年も続くことが予想されています。

一方、短期金利についてはまだマイナス金利政策を止めるとの明確なメッセージが届いていませんが、長期金利と一定程度の連動性を持たせるためにも、どこかのタイミングでマイナス金利解除のシナリオも登場する可能性もゼロではありません。

金利上昇が景気・物価に与える影響

次に金利上昇が景気や物価にどう影響するかを見ていきます。一般に低金利の情勢下では、企業等は積極的な借り入れを行うなどして生産活動を活発化させます。

また個人でも住宅ローンを組んで、住宅購入に積極的になるなど需要を喚起する効果が期待できるなど、景気の好転が期待できます。

逆に、金利が上昇した場合、こうした企業の設備投資や個人の住宅購入にとっては逆風になり、需要が減退することで、景気が悪化することが多いとされています。

一方、低金利の副作用として見逃せないのが物価上昇です。2023年12月末現在、CPI(消費者物価指数)上昇率は物価安定の目標である2%を大きく上回って推移しています。

関連サイト消費者物価指数(CPI)

しかし、賃金上昇率が物価上昇に追いついていません。日銀はマイナス金利解除の前提として、物価上昇率を上回る賃金の上昇を挙げていますが、まだ確信を持てる段階とは言い難く、マイナス金利の解除を通じたインフレ抑制に踏み込めるかどうか日銀は難しいかじ取りを求められることになりそうです。

金利上昇が株価に与える影響

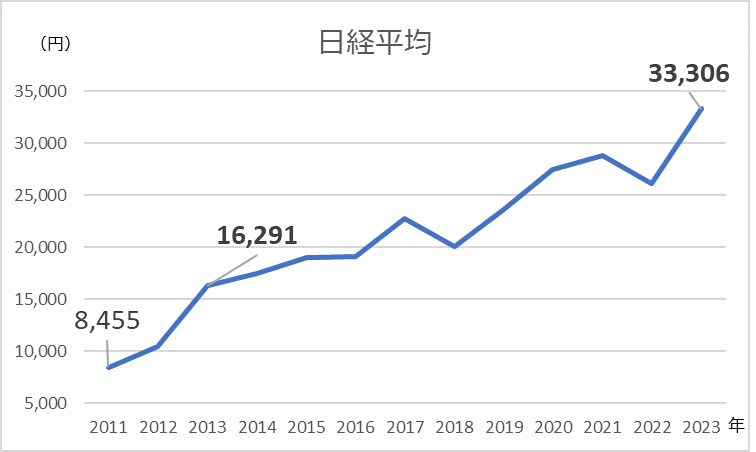

最後に金利が株価とどのように影響するのかを見ていきます。金利と株価はよくシーソーの関係にあると言われます。つまり、金利が下がると株価は上がり、金利が上がると株価は下がる傾向があります。

金利が上昇すると企業の融資コストは増加し、利益が減少する可能性が高まるため、株価にとっては逆風になると言われています。

一方金利が低い環境では、企業は低コストで融資を得られるため投資と成長の機会が増え、業績拡大の期待が高まるため、株式市場の好況を引き起こすことがあります。また、投資家は、低金利の銀行預金から株式市場に資金をシフトさせるため株価上昇の追い風になると言われています。

2011年から2023年の日経平均推移

出典日証協提供データから筆者が作成 終値ベース 2023年のみ12月27日終値

東日本大震災があった2011年には8000円割れも経験した日経平均は、アベノミクスがスタートし、黒田前日銀総裁の旗振りで大胆な金融緩和と低金利政策が導入されたのち、大きく上昇しことが分ります。

金利上昇で我々の生活はどう変わる?

金利上昇の恩恵はごくわずか? どうなる預金金利

金利が上がれば家計の上では利子収入が増えることになり、資産運用においてもプラスの側面が強いといえます。

「10年定期預金の金利が100倍に!」

という最近の報道に驚いた方もいるかもしれませんが、これまでの金利0.002%が0.2%に引き上げられ、100倍になったのは事実ですが、依然として1%未満。しかも10年定期のような長期の定期預金に限った話です。

かたや普通預金はというと、短期金利が引き続きマイナス金利状態にあることから、金利は0.0010%というほぼ金利がないに等しい水準のままです。

日銀が本来担う金融政策は主に短期金利の操作であることから今後のマイナス金利解除の動向次第では普通預金の金利上昇もあり得る2024年になるかもしれません。長期金利の上昇で長期の定期預金の利息がアップしたものの家計への恩恵は僅かと言わざるを得ません。

更に、銀行預金をはじめとする現金は安全性・流動性が高い反面インフレに弱く、何もしないと価値は目減りする可能性が高くなります。2024年は新たに始まる新NISAを活用するなどして投資を始めるいい機会かもしれません。

金利上昇は円高・景気悪化のシグナル? 円高でどうなる国内景気と株価

一般に金利の高い通貨(米ドル)は買われて高くなり、金利の低い通貨(日本円)は売られて安くなる傾向にあります。

円安には企業の円建での収益増大やインバウンド消費の増大といったプラスの側面もありますが、輸入価格の上昇にともなう物価の押し上げというマイナスの側面もあります。ガソリンや光熱費、生鮮食品などの価格上昇が賃金上昇率を上回る水準がここ1年程続いていることはご存じの通りです。

一方で、円高になると輸出企業の円建ての収益は減少するほか、インバウンド消費においても訪日外国人の買い物のお得感が薄れ、消費額が少なくなることが予想されます。

実際、植田総裁の着任からゼロ金利解除をうかがわせる発言が何度かあったことや、欧米各国の金利低下などを受け一気に141円まで円高に振れたことなどから、為替市場は日米間の金利差縮小のシナリオを徐々に織り込み始めた感があります。

この10年間の企業収益の増大や株高が低金利政策の下支えによるものだとすると、仮に金利上昇と円高は景気や株価には逆風になる可能性が高そうです。

金利上昇で住宅ローン金利も上がる?金利上昇と住宅ローンへの影響

住宅ローンには大きく分けて変動金利型(返済期間中に金利が変動する)と固定金利型(返済期間中金利が変わらない)があり、金利上昇の影響の受け方が異なります。

固定金利型の住宅ローンは、日本の長期金利(10年もの国債の金利)の影響を受けます。

長期金利をコントロールするYCC(イールドカーブコントロール)が2022年に入ってから緩やかになり、長期金利に上昇圧力がかかり始めたことから、フラット35に代表されるような長期固定タイプの住宅ローンの金利には既に上昇傾向にあり、今後の容認幅拡大次第ではさらに上昇する余地もありそうです。

一方、変動金利型の住宅ローンは、日銀が決めている政策金利(現状では日銀当座預金の金利)の影響を受けるといわれています。

現時点ではマイナス金利政策を終えるとの明確なメッセージが日銀から市場に伝わっているとは言い切れず、変動金利型の住宅ローンもいまのところ低い水準のまま推移しています。

ただし、YCC(イールドカーブコントロール)の許容範囲の上限拡大に関するリリースがサプライズであったように、マイナス金利の解除もある日突然やってくる可能性があります。

そもそもマイナス金利というのは景気刺激のための政策であり、国内の景気が上向き、持続的な賃金上昇が確認できるような状況になればいつ解除されてもおかしくはありません。

仮にマイナス金利政策が終わった場合には、変動型の住宅ローン金利にも引き上げ圧力がかかる可能性が高くなります。これは新規にローンを組む人だけに限らず、既にローンを組んでいる人であっても影響のある話ですので注意が必要です。

資産税(譲渡所得・不動産所得)の確定申告は

当事務所にお任せください

この10年間の政府・日銀の金融政策への評価はまだ定まっていませんが、こと株価に関しては大きなプラス効果があったことは明らかです。

特に2023年の日経平均は年間を通し3割近く上昇し、大きな利益を得た人もいるかもしれません。株式や投資信託の売却益は、別の株式等で売却損が発生したケースでは利益や配当金と損益通算することも可能です。

損益通算の結果、トータルで譲渡損失が発生した場合は3年間にわたって繰り越すことも可能ですが、そのためには確定申告を行う必要があります。

確定申告自体が初めてという方や、証券口座を複数持っているような場合は、確定申告の手続きもやや複雑になります。スムーズな申告・納税を行うために、資産税の取扱いに精通した専門家のアドバイスを得ることも検討してみてはどうでしょう。

廣瀬総合経営会計事務所では経験豊かな税理士、行政書士、FPなどが在籍しており、資産税に関する様々なご相談に加え、相続に関する相談をお受けしています。また、各分野に精通した専門家とも連携し、税金に関して起こりうる様々なトラブルへの対処方法へのアドバイスから記帳・申告まで一括サポート可能です。

株式の譲渡や不動産の譲渡など資産関連の税金に関する疑問やお悩みをお持ちの方は、ぜひお気軽にご相談ください。当事務所の対応エリアは以下の通りです。

廣瀬総合経営会計事務所・相続相談の対応エリア

- 杉並区

- 中野区

- 三鷹市

- 武蔵野市

初回利用者向けの無料相談会も開催しておりますので、まずは一度お気軽にお問い合わせくださいませ。