インボイス制度で変わる消費税・免税事業者への影響を解説

1989年に3%から始まった消費税は約30年かけて税率10%になりました。

いち消費者として消費税率が上がると聞くと、「支払う額が増えていやだなぁ」という思いになることがほとんどですが、消費税を預かって、納税する側の事業者の立場から見たときは少し景色が違います。

今回の「適格請求書等保存方式(通称インボイス制度)」の導入はこの消費税を納める側の事業者にとって大きな制度変更です。特に免税事業者と言われる売上1000万円以下の事業者にとっては大きな決断を迫られることになります。

「適格請求書等保存方式(通称インボイス制度)」は2023年10月1日から導入される新しい制度で、課税事業者として登録することで、適格請求書を発行することができ、仕入れ税額控除方式を用いた消費税納税が可能になります。

一方、国が認めた適格請求書でなければ課税事業者は仕入れ税額控除が認められなくなります。

この制度導入が大きく関係するのは事業者です。個人・法人を問わず事業を行う人であれば全員が関係する制度です。消費税の誕生から今日に至るまでの歴史を振り返ることで、インボイス制度導入の背景を理解し、導入に向けた対策を考えてみましょう。

消費税の歴史・納税の仕組みが理解できれば

「適格請求書等保存方式(通称インボイス制度)」がわかる

適格請求書等保存方式(通称インボイス制度)を理解するためには消費税の仕組みに加え、制度発足からの歴史を振り返ってみることが重要です。

消費税の仕組み

消費税は、その名の通り消費者が負担する税で、事業者に負担を求めるものではありません。

しかし、消費者が何か物品を購入したりサービスを利用したりするたびに税務署に税金を納めるというのは、現実的に不可能です。そのため、小売業者や卸売業者などの事業者が、消費者に代わってまとめて納税する仕組みになっています。

このようにあたかもバトンをリレーするがごとく消費者→事業者→税務署と消費税がつながっていくことから、「バトンリレー方式」と呼ばれることもあります。

コンビニ店の消費税納税のイメージ

- コンビニで1000円+消費税(100円)のお買い物をする

- コンビニは100円の消費税を預かる

- コンビニは預かった100円の消費税を納税する

一方で、コンビニは仕入れをする際に仕入れ先に消費税を支払っています。仕入れ先に支払った消費税は経費と見なされるため、実際に納税するのは 預かった消費税 - 支払った消費税 となります。この支払った消費税を経費とみなし、控除する仕組みを「仕入れ税額控除方式」といいます。

ただ、中には預かった消費税を納税しなくても構わない事業者も存在します。(消費者から預かった消費税がそのまま売上になることから益税と呼ばれます。)こうした消費税を納めなくてもよい事業者は免税事業者と呼ばれ、売り上げが一定以下の中小零細の企業や個人事業主がその恩恵に預かってきました。

消費税の歴史と免税事業者

次に消費税導入の歴史を見ていきましょう。

| 年 | 消費税関連の変更 | 事業者への影響 |

|---|---|---|

| 1989年 | 税率3%で制度発足 | 激変緩和措置として、帳簿制による消費税申告が認められたほか、売り上げ3000万円以下の事業者は免税事業者として実質消費税納税が免除となった。 |

| 1997年 | 税率が5%に上がる | |

| 2004年 | 免税事業者の免税点変更 | 免税点が3000万円から1000万円に引き下げられる。 |

| 2014年 | 税率が8%に上がる | |

| 2018年 | 税率が10%に上がる | 生活必需品などは8%に据え置かれ、税率10%と8%が混在するようになる。 |

| 2021年10月 | 適格請求書等保存方式 (通称インボイス制度)登録開始 |

適格請求書発行事業者となるためには2023年3月までに登録を行う必要がある。 |

| 2023年10月 | 適格請求書等保存方式 (通称インボイス制度)の運用開始 |

適格請求書によらない請求書等では消費税の仕入れ税額控除が認められなくなる。 |

反対の声が多い中1989年にスタートした消費税ですが、納税額増加に対する反対の声だけではありませんでした。事務処理の煩雑化を懸念する中小零細の企業や個人事業主からも大きな反対の声がありました。

そうした事業者の多くは請求書方式ではなく簡易な帳簿で経理処理を行っていたため、新たに消費税を計算するための経理処理体制が整っていないことが多かったためです。

こうした事業者の声を和らげるために導入された妥協の産物が事業者免税点制度です。この事業者免税点制度により、前々年(個人)又は前々事業年度(法人)の課税売上高が3000万円(1989年当時。現在は1,000万円)以下の事業者については、その課税期間について、消費税を納める義務が免除されたのです。

しかし、制度発足から約30年を経て導入されるインボイス制度によってこの事業者免税点制度が大きく動くことになります。

適格請求書等保存方式(通称インボイス制度)とは?

インボイス制度スタートで何が変わる?

インボイスを直訳すると送り状と訳されることが一般的ですが、適格請求書等保存方式(通称インボイス制度)においては「国が認めた請求書の様式」と考えた方がよさそうです。適格請求書の書式等は法令又は通達等で定められておらず、必要な事項が記載されたものであれば、名称を問わず、また、手書きであっても、適格請求書に該当するとされています。

インボイス制度の導入で適格請求書の取り扱いは大きく変わります。

- 適格請求書を発行できる適格請求書発行事業者に登録するためには「消費税の課税事業者」でなくてはならない。

- 適格請求書でなければ仕入税額控除が認められなくなる

事業者は商品提供に対して消費者などから一時的に消費税を預かり、その預かった消費税を国に納税するという義務があり、事業者が納税する際は支払った消費税と預かった消費税を差し引きして消費税を納税します。

この観点から事業者を分類すると、消費税を納税する課税事業者と、事業者免税点制度を利用する免税事業者に分かれます。課税事業者とは消費者から預かった消費税を納税する事業者です。一方免税事業者は顧客から預かった消費税を納税することを免除されている事業者です。

インボイス制度に登録し、事業者が2023年3月を期限とされている適格請求書等保存方式(通称インボイス制度)における課税事業者として登録を行うと、Tから始まる13桁の登録番号が付与され、登録番号が付された適格請求書の発行が可能になります。

登録番号が付された適格請求書を受け取った側はこれまで通り仕入れ税額控除方式によって消費税を納税することが可能です。適格請求書が定着すれば、国中の一連の取引を把握しやすくなることから、現在国は全ての事業者に適格請求書等保存方式(通称インボイス制度)における課税事業者として登録を行うことを推奨しています。

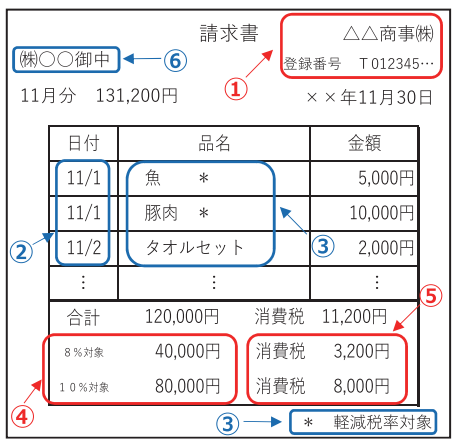

適格請求書サンプル

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名又は名称

※不特定多数の顧客に対し販売等を行う小売業、飲食業、タクシー業の場合、適格請求書にかえて、適格簡易請求書を発行することも可能。

一方で、2023年10月以降、免税事業者などから適格請求書の要件を満たさない請求書を受け取った場合はどうなるのでしょう。

その場合は残念ながら、仕入れ税額控除が使えません。課税事業者である発注者側からすれば、適格請求書以外の請求書では受け取った消費税額と差し引くことができず、その取引に係る消費税額相当は持ち出しになってしまい、不利な取引になります。利益を減らしてまで取引を継続することは考えにくく、その事業者との取引自体をやめる可能性もあります。

インボイス制度は絶対に登録しなくてはいけない?

影響を受ける事業主(個人・法人)とその影響度

前述の通り、インボイス制度導入後に必要となる「適格請求書」は現行の一般請求書と異なり、どんな事業者でも発行できるわけではありません。適格請求書を発行できるのは「適格請求書発行事業者」のみで、適格請求書発行事業者に登録するためには「消費税の課税事業者」である必要があります。

現在課税売上が1000万円以下で、事業者免税点制度により、実質的に消費税納税を免れている事業者は、2023年3月までに免税事業者であり続けるか、課税事業者になるかの選択を迫られています。

消費税を払わなくてもよい、というメリットと、取引先を失うかもしれない、というデメリットを慎重に量る必要があります。ただ、皆さんの取引先の性質や業種によっては免税事業者のままであり続けるというのも選択肢のひとつになり得ます。

免税事業者→課税事業者となった場合の影響度

現在免税事業者に該当する事業者が「適格請求書」を発行するためには、税務署に届出書や申請書を提出し、課税事業者かつ「適格請求書発行事業者」になることが必要です。消費税を納めていない「免税事業者」のままだと、適格請求書を発行することはできません。

インボイス制度への登録はイコール課税事業者への移行となり、免税事業者としての消費税に関する恩恵はなくなると考えるべきです。また、適格請求書の発行の体制を整えたり、電子帳簿保存法への対応といった事務負担も増加することも想定しておく必要があります。

免税事業者であり続けるべき?業種・取引先によって異なる判断

適格請求書の発行がない取引においては、発注者である消費税課税事業者は仕入れや経費にかかった消費税を納税額から差し引くこと(控除)ができず、より多くの消費税を納税しなければならなくなります。そのため、適格請求書の発行ができない「免税事業者」との取引は控えよう、となってしまうことが予想されます。

仮に取引は継続できたとしてもいままで当たり前に受け取ることができていた消費税相当額が受け取れなくなる可能性が高くなると考えられます。もし、皆さんのお取引先が企業(いわゆるB to B)中心の場合は課税事業者として登録することを検討したほうがよさそうです。

また、接待交際費を用いた利用が多く見込まれる飲食店なども、企業の多くが適格請求書での精算以外を認めなくなるようになると考えられることから、課税事業者登録を検討したほうがよいかもしれません。

さらに、課税事業者登録をした場合であっても売り上げ5000万円以下の場合は、簡易課税制度※を利用することで、負担を一定程度軽減することも可能です。※中小事業者の納税事務負担に配慮する観点から、事業者の選択により、売上げに係る消費税額を基礎として仕入れに係る消費税額を算出することができる制度

一方で、一般消費者が主要な取引先(いわりゅるB to C)の場合は、取引先である一般消費者から適格請求書を求められるケースは極めて少ないと考えられ、免税事業者であり続けたことによる取引高減少は考えにくいことや、日本税理士会連合会が適格請求書番号がない場合であっても、80%の仕入税額控除を認める経過措置の当面の維持を国に対して要望していることもあるため(※)、当面免税事業者であり続け、課税事業者への登録はもう少し様子を見ることも有力な選択肢のひとつと言えます。※2022年9月現在

取引先属性ごとの影響度合いと対応例

| A.プログラミングの発注元が課税事業者(主に法人) |

|

|---|---|

| B.企業の接待交際費利用の多い飲食店 | 影響がやや大きい |

| C.取引先の多くが一般消費者 |

|

企業からの受注が中心のAのケースをパターンごとにシミュレーションしてみると、免税事業者のままだと消費税相当額が減少した結果、手残りが大きく減少することが分ります。

売上税込880万円、経費200万円、支払い消費税額30万円、の個人事業主のケース

| これまで | 免税事業者のまま | 課税事業者になる | |

|---|---|---|---|

| 売上 | 880万円 (うち消費税80万円) |

800万円 (消費税0円) |

880万円 |

| 費用 | 200万円 | 200万円 | 200万円 |

| 消費税納税額 | 0円 | 0円 | 50万円 |

| 所得 | 680万円 | 600万円 | 630万円 |

「適格請求書等保存方式(通称インボイス制度)」は全ての事業者に関係する新制度です。特に課税売上1000万円以下のフリーランスや個人事業主にとっては大きな決断を迫られることになります。2022年1月から施行されている電子帳簿保存法改正とあわせて負担感のある制度変更ですが、早急な対策が必要であることには変わりはありません。

こうした法改正への対応は、専門家のアドバイスを得て、シミュレーションをしっかり行ったうえで将来のシナリオを検討することが重要です。まずは税務等に精通した専門家に相談するところから始めてみてはいかがでしょう。

廣瀬総合経営会計事務所ではインボイス制度導入に向けた対策のみならず様々な方面から事業主様を支援する体制が整っています。廣瀬総合経営会計事務所の対応エリアは以下の通りです。