減価償却資産の墓礎知識と令和4年度の改正点

令和4年度税制改正では、中小企業者等の少額減価償却資産の取得価額の損金算入の特例について、適用期限の2年延長と、対象資産から「貸付けの用に供したもの」を除外する見直しが行われます。減価償却について、実務上の注意点等を含めて解説します。

減価償却とは何か?その効果は?

法人税法上、建物及びその附属設備、構築物、機械及び装置、車両運搬具、工具、器具備品、ソフトウエア等は減価償却資産として、事業のために使用したときから、法定の耐用年数に従って、その取得のための支出(取得価額)を按分して、減価償却費として費用計上することになります。

減価償却資産は購入した事業年度において、一時に費用として計上することができません。各事業年度において、金銭の支出を伴わない減価償却費として費用計上するという性質を持っています。

これにより、高額な機械などを購入しても、減価償却によって、その耐用年数にわたって費用計上することで、収益と費用を対応させて、毎期の利益が正しく計上されます。

また、時の経過によって価値が減少しない美術品、土地などは減価償却の対象にはなりません。

少額な減価償却資産は即時償却などが可能

減価償却は、上記のような考え方によるものですが、取得価額が少額なものは、少額減価償却資産として、その取得価額を一時の費用として計上する方法(即時償却)などが認められています。

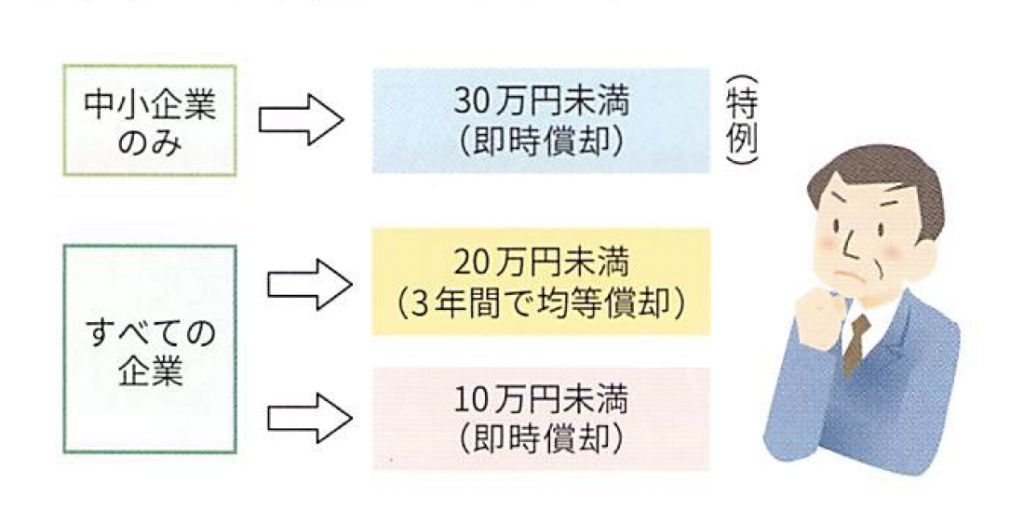

10万円未満の減価償却資産

取得した減価償却資産が次のいずれかに該当すれば、事業のために使用した事業年度において損金経理することで、全額を費用として計上(即時償却)することが認められます。

- 使用可能期間が1年未満のもの

- 取得価額が10万円未満のもの

建物及びその附属設備、車両を除く減価償却資産には、償却資産税(地方税)が課税されますが、この制度を適用した場合は、課税客体から除外され、課税対象外となります。

20万円未満の減価償却資産

取得価額が20万円未満の減価償却資産を取得して事業のために使用した場合は、その資産の全部または一部を一括りにして、一括償却資産として償却することが認められます。

この場合、取得価額の合計額を3年間で3分の1ずつ均等に費用計上します。一括償却資産として会計処理した場合も、償却資産税の課税対象外となります。

30万円未満の減価償却資産

中小企業には、取得価額が30万円未満の減価償却資産について、一定の要件のもとに、その取得価額の全額(合計300万円が限度)を費用計上(即時償却)できる少額減価償却資産の損金算入の特例があります。

この特例を適用した場合は、償却資産税の課税対象となるので注意が必要です。固定資産台帳へ必ず記入しましょう。

取得価額の判定の際の注意点

減価償却資産の取得価額の判定にあたって、消費税の額を含めるかどうかは、企業が採用する経理方式によります。

- 税込経理 → 消費税を含んだ金額

- 税抜経理 → 消費税を含まない金額

また、取得価額は、1台、1基ごとや1組、1セットなど、通常一単位として取引される単位ごとに判定します。

令和4年度の改正点対象資産から「貸付け」を除外

令和4年度税制改正では、中小企業者等の少額減価償却資産の特例について、適用期限の2年延長とともに、対象資産から「貸付けの用に供した資産(主要な事業として行われるものを除く)」を除外する改正が行われます。

これは、ドローンや建設用足場材など少額の資産を取得して損金算入し、レンタルすることで課税を繰り延べるという行為が目立つようになったためです。

この改正は、令和4年4月1日以後に取得する資産から適用されます(10万円未満の少額減価償却資産、一括償却資産も同様)。

設例

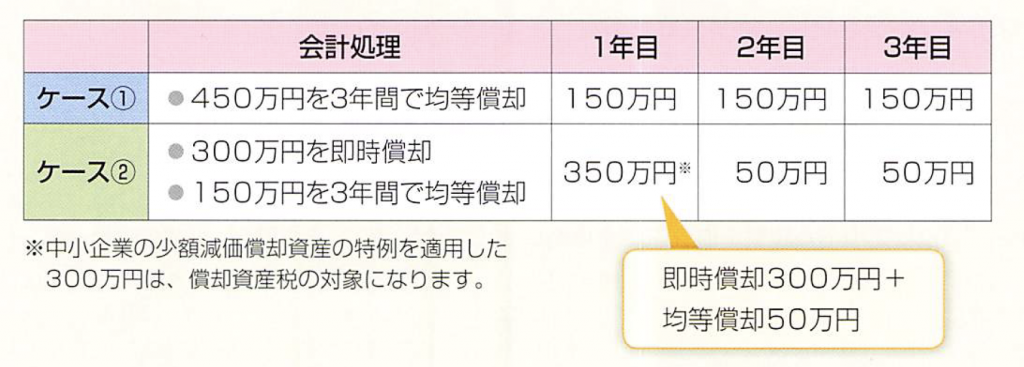

15万円のパソコンを30台(総額450万円)購入した場合

少額減価償却資産の取得価額が年間合計で300万円を超える場合、会計処理として2つのケースが考えられます。どれを採用するかは、利益予測を踏まえて検討しましょう。

ケース1:一括償却資産として3年間の均等償却を選択する(償却資産税は課税対象外)

- 15万円×30台=取得価額合計450万円 今450万円÷3年=150万円(残存価額なし) 450万円を3年間で1/3(150万円)ずつ均等に償却します。

ケース2:中小企業の少額減価償却資産の特例を300万円まで適用し、残り150万円を一括償却資産として3年間で均等償却する

- 15万円×20台=取得価額合計300万円 今300万円を1年目に損金経理(即時償却)

- 15万円×10台=取得価額合計150万円 今150万円÷3年=50万円