インボイス制度の素朴な疑問

免税事業者はインボイス制度へどう対応する?

インボイス制度がスタートすると、買手側は適格請求書・適格簡易請求書(インボイス等)を保存しなければ原則、仕入税額控除を受けることができません。インボイス等は「適格請求書発行事業者」に登録した課税事業者のみが発行できるため、免税事業者には大きな影響があります。今月号では、免税事業者の視点から留意点を解説します。

適格請求書発行事業者になるかは令和4年中にきちんと検討すること

- 当社は社は免税事業者です。インボイス制度(適格請求書等保存方式)が始まるとどのような影響がありますか?

- インボイス制度が始まると、買手側(仕入側は、売手側が発行したインボイス等を保存しなければ、仕入税額控除ができなくなります。インボイス等を発行できるのは「適格請求書発行事業者」に登録した課税事業者に限られるため、免税事業者はインボイス等を発行 することができません。これは、買手側から見ると、免税事業者からの仕入については、仕入税額控除ができなくなるので、消費税の負担が増えることを意味します。

- 先の消費税負担や今後の取引継続を考えると、免税事業者は課税事業者になったほうがよいのでしょうか?

- インボイス等を発行できないと、課税事業者の取引先において、消費税相当分の値引きや「適格請求書発行事業者」への登録の要請、取引自体の見直しなどが検討される可能性があります。

まずは、取引先の意向を確認することが大切です。その上で、適格請求書発行事業者になった場合は、消費税の申告、納税などの負担が生じますので、慎重に判断する必要があります。

なお、以下のような事業者との取引の場合は、免税事業者のままで「インボイスを発行しない」という選択も考えられます。ただし、取引先が免税事業者であっても、インボイス制度をきっかけに課税事業者になると、インボイス等への適切な対応が必要になる可能性があるので注意しましょう。いずれにしても重要なのは、慌てて適格請求書発行事業者の登録を申請する必要はないということです。- ◉インボイスを必要としない顧客と取引している事業者(例:小規模小売店、学習塾等)

- ◉卸売市場に出荷し委託販売するケースなどインボイスの発行が免除されている取引のみを行う事業者等

当事務所と相談しながら令和4年中は、その影響を検証する時間に充てても対応としては十分に間に合います。

令和5年10月1日の属する課税期間は選択届出なしで発行事業者登録が可能

- 事業削「適格請求書発行事業者」になるには、どうすればよいのですか?

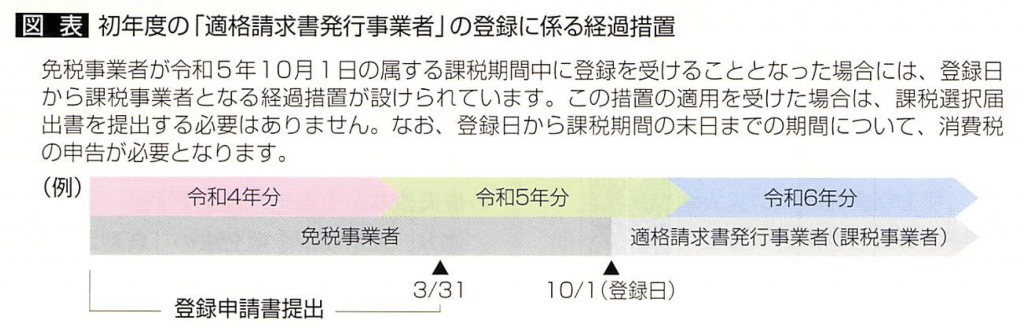

- 原則は「消費税課税事業者選択届出書」の提出が必要です。ただし、免税事業者が令和5年10月1日の属する課税期間中に「適格請求書発行事業者」の登録を受けた場合は、登録を受けた日から課税事業者となる経過措置があります。この措置の適用を受けた場合は、「消費税課税事業者選択届出書」の提出がなくても、登録日から課税事業者になります。

例えば、個人事業者が令和5年3月31日までに「適格請求書発行事業者」への登録を申請し、令和5年10月1日に登録を受けた場合、10月1日以降は課税事業者としてインボイス等を発行できます(図表参照)。この場合、令和5年10月1日以降の課税期間から消費税の申告・納税が必要になります。

また、課税事業者となっても簡易課税制度を選択すれば、課税仕入等の消費税額を「課税売上高×みなし仕入率」で計算できるため事務負担が小さくて済みます。課税事業者の選択にあたっては、簡易課税制度の適用についても検討しましょう。